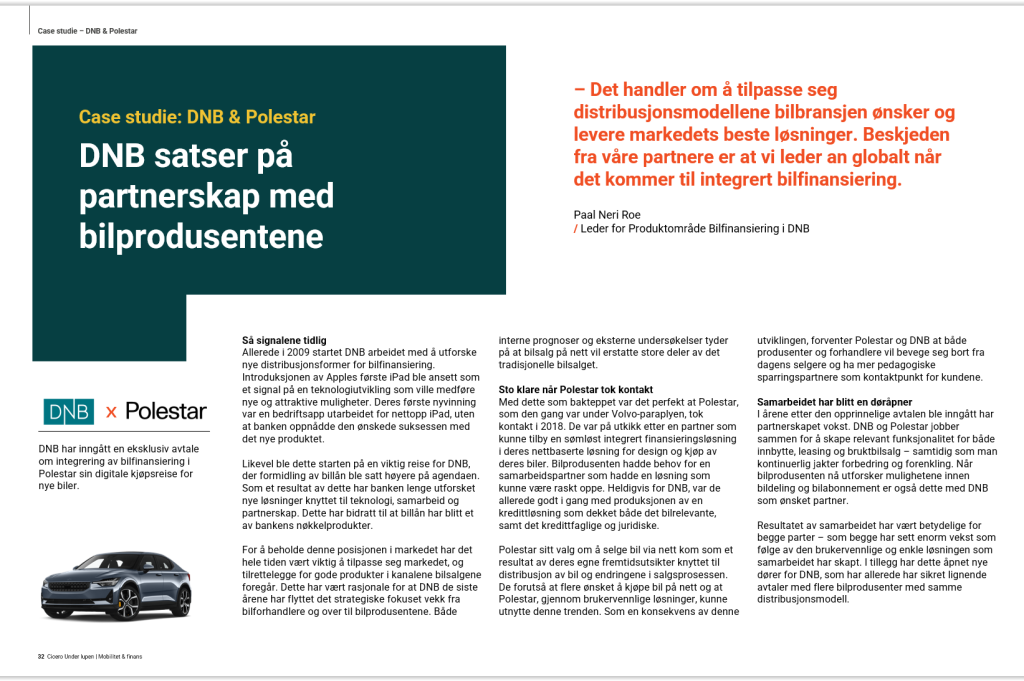

Casestudie: DNB & Polestar

DNB satser på partnerskap med bilprodusentene

DNB har inngått en eksklusiv avtale om integrering av bilfinansiering i Polestar sin digitale kjøpsreise for nye biler.

Så signalene tidlig

Allerede i 2009 startet DNB arbeidet med å utforske nye distribusjonsformer for bilfinansiering. Introduksjonen av Apples første iPad ble ansett som et signal på en teknologiutvikling som ville medføre nye og attraktive muligheter. Deres første nyvinning var en bedriftsapp utarbeidet for nettopp iPad, uten at banken oppnådde den ønskede suksessen med det nye produktet.

Likevel ble dette starten på en viktig reise for DNB, der formidling av billån ble satt høyere på agendaen. Som et resultat av dette har banken lenge utforsket nye løsninger knyttet til teknologi, samarbeid og partnerskap. Dette har bidratt til at billån har blitt et av bankens nøkkelprodukter.

For å beholde denne posisjonen i markedet har det hele tiden vært viktig å tilpasse seg markedet, og tilrettelegge for gode produkter i kanalene bilsalgene foregår. Dette har vært rasjonale for at DNB de siste årene har flyttet det strategiske fokuset vekk fra bilforhandlere og over til bilprodusentene. Både interne prognoser og eksterne undersøkelser tyder på at bilsalg på nett vil erstatte store deler av det tradisjonelle bilsalget.

Det handler om å tilpasse seg distribusjonsmodellene bilbransjen ønsker og levere markedets beste løsninger. Beskjeden fra våre partnere er at vi leder an globalt når det kommer til integrert bilfinansiering.

Paal Neri Roe / Leder for Produktområde Bilfinansiering i DNB

Sto klare når Polestar tok kontakt

Med dette som bakteppet var det perfekt at Polestar, som den gang var under Volvo-paraplyen, tok kontakt i 2018. De var på utkikk etter en partner som kunne tilby en sømløst integrert finansieringsløsning i deres nettbaserte løsning for design og kjøp av deres biler. Bilprodusenten hadde behov for en samarbeidspartner som hadde en løsning som kunne være raskt oppe. Heldigvis for DNB, var de allerede godt i gang med produksjonen av en kredittløsning som dekket både det bilrelevante, samt det kredittfaglige og juridiske.

Polestar sitt valg om å selge bil via nett kom som et resultat av deres egne fremtidsutsikter knyttet til distribusjon av bil og endringene i salgsprosessen. De forutså at flere ønsket å kjøpe bil på nett og at Polestar, gjennom brukervennlige løsninger, kunne utnytte denne trenden. Som en konsekvens av denne utviklingen, forventer Polestar og DNB at både produsenter og forhandlere vil bevege seg bort fra dagens selgere og ha mer pedagogiske sparringspartnere som kontaktpunkt for kundene.

Samarbeidet har blitt en døråpner

I årene etter den opprinnelige avtalen ble inngått har partnerskapet vokst. DNB og Polestar jobber sammen for å skape relevant funksjonalitet for både innbytte, leasing og bruktbilsalg – samtidig som man kontinuerlig jakter forbedring og forenkling. Når bilprodusenten nå utforsker mulighetene innen bildeling og bilabonnement er også dette med DNB som ønsket partner.

Resultatet av samarbeidet har vært betydelige for begge parter – som begge har sett enorm vekst som følge av den brukervennlige og enkle løsningen som samarbeidet har skapt. I tillegg har dette åpnet nye dører for DNB, som har allerede har sikret lignende avtaler med flere bilprodusenter med samme distribusjonsmodell.

Dette casestudiet ble først publisert i dybderapporten Mobilitet & finans. Ønsker du et tilbud på rapporten? Ta kontakt Helene.walstad@cicero.no

Rolige farvann i bankbransjen

Konkurransebildet blant de norske privatkundene kan omtales som behagelig for bankene. Huseierne ber konkurransetilsynet om å grundig vurdere Nordeas kjøp av Danske Banks norske privatkunder, men vil dette utgjøre noen forskjell?

Nordea annonserte nylig at de vil overta privatporteføljen til Danske Bank, som før sommeren besluttet å trekke seg ut av det norske markedet. Nyheten om den nye eieren kom relativt raskt, bare en knapp måned etter Danske Bank annonserte sin retrett. Huseierne skriker at bankkonkurransen i Norge er under press og at oppkjøpet må stoppes.

Hvorfor trekker Danske Bank seg ut?

Det er liten tvil om at Danske Banks exit fra det norske privatmarkedet er en konsekvens av at bankene med mindre markedsandeler må operere med mindre marginer. Samtidig opplever de nok noen etterdønninger av hvitvaskingsskandalen, der de endte opp med å måtte bla opp over 20 milliarder kroner i bøter.

Danske Banks norske virksomhet har hatt fokus på å lande de store kollektive avtalene. Dette har de tidligere klart med Tryg Forsikring, Akademikerne og NITO. Disse avtalene er ressurskrevende å lande og krever et lengre livsløp før de i det hele tatt kan kapitaliseres. I en slik løsning kutter man drastisk i marginene, i bytte mot større og «trygge» kundegrupper.

Forhandlingsbordet

Danske Bank valgte en tilsynelatende rask og effektiv stil, da de på et tidlig tidspunkt inngikk dialog med Nordea. Samtidig valgte de bort budkrig, og ekskluderte dermed resten av bank-Norge fra forhandlingsbordet.

To ordinære banker blir ikke til én fremragende ved sammenslåing

Konsekvensene av å velge Nordea på et tidlig tidspunkt er mange. Insentivene til Danske Bank er utvilsomt at Nordea er en ressurssterk aktør som har kapasitet til å gjennomføre en transaksjon raskt og effektivt. Nordea er relativt stor i størrelse, noe som sikrer at Danske Banks kunder vil være relativt tilfreds, samtidig som banken er liten nok til at en godkjenning fra konkurransetilsynet bør være uproblematisk.

Ved en rask avgjørelse og kjøper på plass får Danske Bank begrenset kundeflukten, noe som var viktig å få kontroll på. Dette ble veldig tydelig da, det bare dager etter at nyheten om at Danske Bank trekker seg ut av det norske personmarkedet, ble annonsert av Akademikerne at avtalen dem imellom var slutt.

Nordea og Danske Bank = likt?

Både Danske Bank og Nordea skårer begge helt middels på Norsk Kundebarometer og Norsk innovasjonsindeks. Den opplevde overgangen for Danske Banks kunder vil være minimal, der Nordea sine digitale tjenester kan sies å være hakket mer moderne og utviklet. Tor W. Andreassen, professor ved Institutt for strategi og ledelse og forsker ved senteret Digital Innovation for Growth, NHH, oppsummerer sammenslåingen ganske greit når han sier: «To ordinære banker blir ikke til én fremragende ved sammenslåing.»

Samtidig skriker både Forbrukerrådet og Huseierne høyt om at konkurransen i bransjen blir ytterligere begrenset. Vi mener derimot at sammenslåingen vil ha en langt mindre påvirkning på konkurransebildet.

Konkurransesituasjonen

Huseierne skriver i sin pressemelding at konkurransetilsynet bør stoppe Nordeas oppkjøp, da det vil svekke konkurransen i bankmarkedet ytterligere. Vi er ikke uenige i at konkurransebildet i bankmarkedet er uheldig sett med kundenes øyne, men mener samtidig det er viktig å se på hvilken rolle og påvirkning Danske Bank har hatt i markedet.

Det vil være vågalt å kalle Danske Bank en innovativ bank som har preget norsk banksektor. Banken har i stor grad har basert seg på å kunne kapitalisere på et knippe større, kollektive avtaler, uten at de har bidratt med noe banebrytende når det kommer til hverken teknologi, produkter eller tjenester til bransjen.

Med hensyn til påvirkningskraft og konkurranseevne mener vi man gjør feil i å sammenligne Danske Banks retrett med Sbankens inntog i DNB. Der Danske Bank har hatt en konservativ tilnærming, var Sbanken med på å drive utviklingen i norsk banksektor. Sbanken var den første digitalbanken, samtidig som de tok en tydelig rolle som utfordrerbank og presset etablerte banker på pris. At Danske Bank har hatt en tilsvarende funksjon i konkurransebildet har vi vanskeligheter med å se.

Det gode gamle bankmarkedet

Transaksjonen mellom Nordea og Danske Bank må fremdeles godkjennes av ulike myndigheter og tilsyn, men vi forventer at denne prosessen blir relativt uproblematisk. Resultatet vil være at Nordea styrker sin posisjon og tar markedsandeler i kampen mot DNB og SpareBank 1.

De største bankene i bransjen opplever sine beste marginer på flere tiår. Og selv om det fra et kundeperspektiv er lett å klandre bankene, opererer de innenfor både lovverk og på en måte som støtter Norges Bank sin ambisjon om å få ned inflasjonen.

Kundene har ett effektivt pressmiddel, og det er bankbytte. Men når kun 7 prosent benytter seg av denne muligheten, kan bankene sitte stille i båten og se resultatene vokse. Manglende konkurranse er én årsak til det lave byttetallet, men viktigere enn dette fremstår bankenes uniforme tjenestetilbud, sammenlignbare digitale løsninger og den opplevde kostnaden og ulempen som kundene påtar seg ved et bytte.

På bakgrunn av dette forventer vi at en sammenslåing av Nordea og Danske Bank vil ha minimale utslag på både byttetakt, rentebilde, eller de gjenværende bankenes prisstrategi.

Dette innlegget ble først publisert i Cicero Markedsrapport Bank. Nysgjerrig på våre rapporter? Ta kontakt Sivert.broll@cicero.no

Kan noen få fart i byttefrekvensen?

Forbrukerrådets årlige bytteundersøkelse avslørte at antallet forbrukere som bytter forsikringsleverandør fremdeles er veldig lavt. Tross gjentatt medieoppmerksomhet rundt fordelene ved leverandørbytte – spesielt i strammere økonomiske tider – viser byttetendensene liten endring år etter år. Mye er prøvd uten effekt. Så hvordan skal selskapene skape kundeveksten man drømmer om?

Stagnasjon i Finansportalen og andre sammenligningstjenester

Sammenligningstjenesten Finansportalen har operert i markedet i mange år, med første lansering av prøveversjon tilbake i 2008. Ved flere tidligere anledninger har vi påpekt at liten kjennskap denne tjenesten bidrar til de lave byttetallene. Andelen kjent med Finansportalen har økt fra 38 prosent til 41 prosent siden 2019, en økning på kun tre prosent over fire år. Dette, kombinert med fraværet av flere forsikringsselskaper i portalen og manglende informasjon, spesielt fra mindre aktører, gjør at bruken forblir lav. Tatt i betraktning at forsikring er et lavinteresseprodukt og mange har et perifert forhold til det, er det ikke overraskende at de mindre aktørene ofte blir oversett. Dette bidrar igjen til den lave byttefrekvensen.

Komplekst landskap med rom for forbedring

Forsikring er ikke bare en lavinteresse, men også en kompleks sektor. Vi tviler på at dagens forsikringslandskap oppleves som enkelt og tilgjengelig nok for den generelle norske befolkningen, spesielt ikke den yngre generasjonen. Vår erfaring er at kunnskap og kjennskap til forsikring og de forskjellige aktørene blant unge, er relativt lav.

Landskapet forblir komplekst selv hvis problemet ikke ligger i mangel på forsikringskjennskap. Gjennom årene har vi i Cicero utarbeidet en rekke vilkårssammenligninger, og hver gang har prosessen vært tidkrevende og føltes unødvendig tungvint. Vi har forståelse for at kundene ikke tar den samme grundige gjennomgangen før de inngår forsikringsavtaler, og dette er elementer som bidrar til forsikringsskiftet føles som en komplisert oppgave for mange.

Selv med innføringen av nye standardiserte dokumentkrav, er det ingen krav om klarhet rundt dekningsnivået. Dette fører til at mange kunder først oppdager hva de faktisk har rett på når en ulykke inntreffer, og skadesaken rapporteres, noe som igjen kompliserer forsikringsbildet.

Byttefrekvensen er viktig for konkurransebildet, og er en viktig driver til innovasjon og effektivisering hos forsikringsselskapene.

Fra et forbrukerperspektiv ønsker vi enda mer transparens i forsikringsbransjen. Økt åpenhet vil bidra til å heve kunnskapsnivået som igjen vil styrke interessen for forsikring. Selskapene har et stort ansvar her, men transparens er heller ikke nok. Bedre kundeopplevelser, bedre skadebehandlingssystemer og bedre kundeoppfølging er alle del av det større bildet på gode kundeopplevelser. Byttefrekvensen er viktig for konkurransebildet, og er en viktig driver til innovasjon og effektivisering hos forsikringsselskapene. Og forbedring gagner forsikringskundene. De større forsikringsselskapene har godt av å spørre seg; hva hadde de gjort selv hvis de var nyetablerte og skulle utfordre de etablerte?

Teknologisk kundeomsorg: hva kan bransjen gjøre?

Undersøkelsen fra Forbrukerrådet avslørte også at nær halvparten av de som byttet forsikring tok selv kontakt med forsikringsselskapet. Dette er faktisk en negativ utvikling siden 2019. Imidlertid har det vært en positiv økning i antall personer som har blitt kontaktet av selskapet, opp fra 15 til 19 prosent.

Vi mener definitivt at forsikringsselskapene kan være enda mer proaktive. Vi refererer ikke til mer telefonsalg eller markedsføring, men til bedre tilpassede tjenester og kommunikasjon. Tilgangen på kundeinformasjon, samt den siste tids utvikling i kunstig intelligens og avansert databehandling, skaper et grunnlag som bør benyttes langt bedre enn i dag. Skreddersydde anbefalinger, proaktiv kommunikasjon basert på prediktiv analyse, nudging og gamifikasjon er alle gode virkemidler for å skape fornøyde kunder. Forhåpentligvis kan jungeltelegrafen spre entusiasmen og bringe inn nye kunder. Effektene av gode referanser og entusiasme skal ikke undervurderes.

Bedre sammenligningstjenester er nok en mulighet til å skape bedre byttetakt, men lite tyder på at det kommer til å forbedres mye i nærmeste fremtid. Derfor må forsikringsselskapene selv sørge for at kundene ønsker å gjennomføre et bytte. Det finnes mange muligheter, men det er ikke åpenbart hvilke tiltak som ville være mest effektive. Likevel, så må bransjen fortsette å prøve.

Dette innlegget ble først publisert i Cicero Markedsrapport Skadeforsikring. Nysgjerrig på våre rapporter? Ta kontakt Helene.walstad@cicero.no

Førsteinntrykket av PSD3

Nylig presenterte EU-kommisjonen det første utkastet til betalingstjenestedirektivet 3 – PSD3. Det nye direktivet bygger på en stadig mer digital og globalisert økonomi innen EUs betalingstjenester. Direktivet setter kunden og kundens data i sentrum, men vil dette snu dagens bankbransje på hodet?

Hvorfor PSD3?

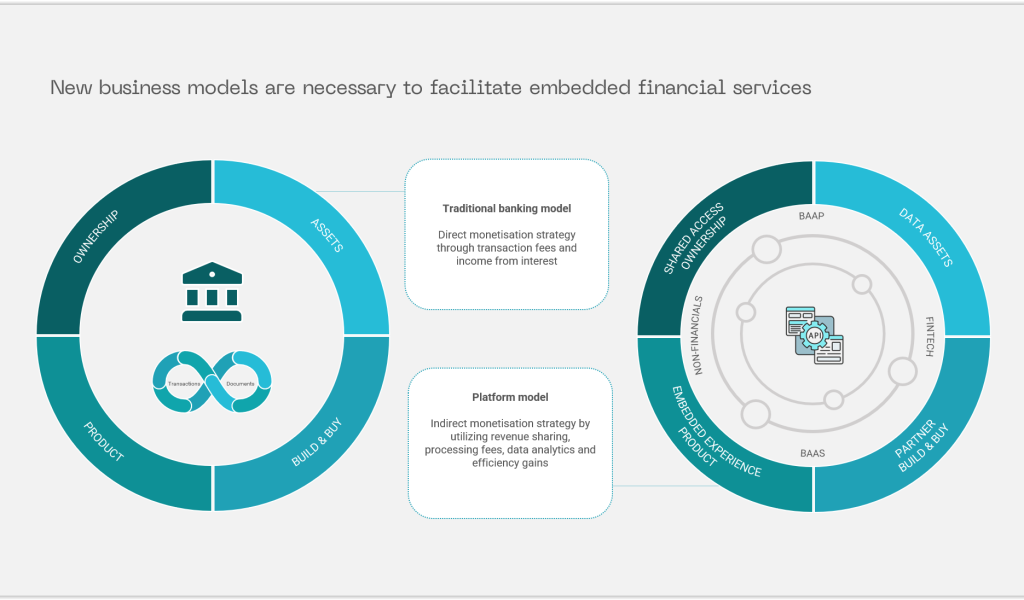

Den forrige utgaven PSD2, ble presentert i 2017, vedtatt i 2018 og lansert 31. desember 2020. I ettertid har tilbakemeldingene vært delte, og mange har omtalt lovverket som tannløst. PSD3 er et mer moderne og tidsriktig direktiv, som vil bringe med seg et innovativt og digitalt løft til bankbransjen. Det skal sies at direktivet først må gjennomgå ulike ledd med revisjon, høringer og godkjenninger før det faktisk vedtas. I det store og hele er det mye positivt i vente, der det åpnes opp for utallige nye muligheter slik direktivet er utformet i dag.

Da PSD2 ble innført, banet det vei for nye teknologiske løsninger som ble oppstandelsen til “Open Banking”. Det ble krav til at det skulle bli et mer åpent grensesnitt hos bankene, med tilgjengeliggjøring av API. Nå er den teknologiske utviklingen og globaliseringen i betalingsmarkedet kommet enda lengre, noe som setter betydelig høyere krav til regulering og sikkerhet hos dagens betalingstjenester.

Direktivets positive sider

Hovedfokuset bak direktivet bygger på hvordan kundedata behandles, både fra et finansaktør- og et kundeperspektiv. Det vil bli et krav til en standard for lagring og organisering av kundedata.

Kombinert med bredere og mer dekkende API, som vil åpne opp for mer sømløs integrasjon av tredjepartsaktører, vil dette stimulere til økt innovasjon og skape et større spekter av betalingstjenester.

Fra et kundeperspektiv, skal mye snus på hodet. Nå skal kunden i sentrum og det vil være obligatorisk for alle aktører som lagrer kundedata å tilgjengeliggjøre disse i et dashbord til kunden selv. Via dashbordet er det kunden som tar styringen og velger hvilke data som skal deles og hvem som skal ha tilgang til dem.

Hva betyr dette i det store og hele?

Ved første øyekast fremstår utkastet til nytt direktiv langt mer moderne og tidsriktig enn forgjengeren. Det løser en rekke av dagens utfordringer innen tilgjengelighet, transparens og sikkerhet rundt kundedata i dagens betalingsmarked.

Som ved PSD2, vil dette direktivet kreve betydelige investeringer i infrastruktur og teknologi for å sikre kompatibilitet og samhandling mellom ulike aktører i betalingssystemet. Flettingen av tradisjonelle banker og e-betalingsinstitusjoner vil samtidig forenkle lisensieringsprosessen og åpne døren for nye forretningsmodeller av betalingstjenester.

Hva vil skje med bankene?

Bankene vil oppleve økt grad av konkurranse i markedet, der tilgangen til data øker og barrierene ved å etablere nye fintechselskaper fjernes. Makten overføres i større grad over til kunden og man vil risikere at det kreves nye forretningsmodeller for samarbeid og inntjening, og en situasjon der dagens inntjeningsmodeller ikke lengre er lønnsomme. Betalingsaktørenes tjenestetilbud vil brått kunne utvides med nye radikale innovative tjenester som samtidig har et større mulighetsrom til unik personlig tilpassing for hver kunde.

Bankene vil kunne dra nytte av standardiseringsordningene som innføres i betalingsmarkedene på tvers av hele EU. Dette vil redusere kompleksiteten og kostnadene forbundet med systemutvikling. Det vil også resultere i nye samarbeid som er bygget på tvers av landegrensene, da disse er visket ut når det kommer til digitale løsninger.

Hva kan kundene forvente?

Kundene kan vente en forbedret totalopplevelse innen sine betalingstjenester som en konsekvens av PSD3. Tjenestene i betalingsmarkedet vil integreres i nye skreddersydde løsninger. Det vil bli et langt større press på å levere unikt tilpassede tjenester, som er utformet for å løse ulike kunders konkrete utfordringer og unike tilpassing til betaling.

De nye kravene til sikkerhet og autorisering vil føre til færre tilfeller av dagens svindelmetoder, som kan benyttes til å bygge trygghet og tillit mellom bank og kunde.

Samtidig legges det til rette for tydeligere oversikt, samt stadig bedre kontroll og administrasjon av rettigheter knyttet til personlig informasjon og data knyttet til kundeforhold.

Hva skjer nå?

PSD3 har potensialet til å rokke ved den etablerte og stabile bankbransjen, men vi har ingen tro på at ansatte i dagens banker vil ligge våkne om natten med det første. Bankene i dag nyter godt av både høy tillit, investeringsklar kapital, dyktige ansatte og sterk markedsmakt som de forvalter godt.

Samtidig tar ting tid i EUs byråkratiske jungel. Selv om vi analyserer dagens situasjon med optimistiske briller, har vi tungt for å se at regelverket er implementert og gjeldende før 2028, tidligst. Utfordrerne har god tid til å skape løsninger skreddersydd for PSD3, men historien viser at bankbransjen er svært tilpasningsdyktig.

Direktivet slik det er presentert i dag gir en rekke føringer for hva man kan forvente, og det vil være avgjørende for dagens etablerte banker hvordan man angriper det når PSD3 innføres. Det vil være strenge krav til compliance og for å levere på de regulatoriske minimumskravene, noe man må jobbe med parallelt samtidig som man jobber med innovasjon og utvikling.

Vi er ikke i tvil om at det vil være risikabelt for en veletablert bank å vente med å agere før alle de konkrete rammene er på plass og kappløpet er i gang. Her er alle mulighetene tilstede for å ta en ledende posisjon fra start.

Dette innlegget ble først publisert i Cicero Markedsrapport Bank. Nysgjerrig på våre rapporter? Ta kontakt Sivert.broll@cicero.no

Klimaendringene er her nå, ikke i morgen

Tall fra Finans Norge og Norsk Naturskadepool viser at vær- og naturskader som følge av klimaendringer har kostet norske forsikringsselskaper over 30 milliarder kroner de siste ti årene. De samme tallene viser at 7 av de 10 største naturskadehendelsene siden 1980 har skjedd etter 2010. Klimaendringene er ikke lenger noe som kommer; de er her allerede.

Bærekraft handler ikke bare om utslippskutt

Når det gjelder bærekraft innen forsikrings- og finanssektoren, fokuseres det ofte på utslippskutt og resirkulering av materialer og råvarer. Dette er selvsagt viktig, men forebygging og tilpasning til klimaendringer må til for å respondere på utfordringer vi vet kommer. Et forprosjekt utført av Menon Economics og NGI i 2022 estimerer at hver krone investert i forebygging av overvannsskader kan spare 6 kroner i skadekostnader. Med økende risiko for ekstremnedbør, flom, skred og stormflo som skjer både hyppigere og kraftigere, må tiltak iverksettes nå. Ekstremværet blir mer hyppig, og erstatningskostnadene stiger hvert år.

Et sammensatt bilde

I Finans Norges nyeste klimarapport understrekes det et behov for mer helhetlig klimatilpasning og tverrsektorielt samarbeid for å håndtere klimaendringene. Vi er enige i dette. Klima, miljø, natur eller bærekraft, generelt sett, er et ekstremt sammensatt bilde som ikke kan håndteres isolert.

Helhetlig klimatilpasning innebærer å tilpasse samfunnet, økonomien og infrastrukturen til de nåværende og fremtidige konsekvensene av klimaendringer på en integrert og koordinert måte. Dette krever et bredt og langsiktig perspektiv og samarbeid mellom ulike aktører og interessenter. For tiden arbeides det blant annet med felles bransjestandarder for bærekraftrapportering i forsikrings- og skadebransjen for å sammenligne epler med epler, og ikke epler med pærer. Dette er et godt eksempel på nødvendigheten av samarbeid mellom bransjer, men det er ikke nok.

Klima, miljø, natur eller bærekraft, generelt sett, er et ekstremt sammensatt bilde som ikke kan håndteres isolert.

Selv om rapporten påpeker behovet for helhetlig klimatilpasning og tverrsektorielt samarbeid, gir den begrenset informasjon om hvilke konkrete tiltak som bør iverksettes for å håndtere problemet. Forsikringsselskapene oppfordres til å utvikle tilpassede forsikringsprodukter og strategier for å håndtere økt risiko, men det er uklart hva disse produktene og strategiene bør inneholde. For eksempel kan forsikringsselskapene tilby klimarisikovurderinger og rådgivning til kundene, samt utvikle produkter som premierer miljøvennlige og klimatilpassede valg.

Rapporten nevner også behovet for økt satsing på forebyggende tiltak og investeringer i infrastruktur og teknologier, men gir ikke detaljert informasjon om hvordan dette skal finansieres eller prioriteres. For å løse dette kan det være nødvendig å utarbeide en nasjonal strategi for klimatilpasning som identifiserer nøkkelområder for investering og utvikling, samt klare retningslinjer for hvilke aktører som skal bidra til finansieringen.

Det er også viktig å merke seg at mens rapporten fokuserer på forsikringsselskapenes økonomiske interesser, kan dette overskygge den viktige og mer prinsipielle debatten om hvem som faktisk skal bære kostnadene ved klimatilpasning. En slik debatt bør involvere en bredere diskusjon om fordeling av ansvar og kostnader mellom offentlig og privat sektor, samt mellom rike og fattige land og individer.

Til tross for at rapporten gir noen viktige perspektiver på klimaendringenes økonomiske konsekvenser og forsikringsselskapenes rolle i å håndtere dem, savnes det mer konkretisering og konstruktiv kritikk av hvordan samfunnet skal tilpasse seg klimaendringene og finansiere nødvendige tiltak. Dette ville skapt en enda bedre plattform for videre innsats.

Samarbeid er avgjørende

For å håndtere økt risiko og konsekvensene av klimaendringer, er det avgjørende at forsikrings- og finansbransjen samarbeider tett med andre sektorer og interessenter, inkludert myndigheter, akademia, privatpersoner og næringsliv.

Dette samarbeidet kan skje på flere nivåer og må omfatte en felles forståelse av utfordringene og behovet for å tilpasse seg klimaendringene.

En slik debatt bør involvere en bredere diskusjon om fordeling av ansvar og kostnader mellom offentlig og privat sektor, samt mellom rike og fattige land og individer.

Det kan inkludere å utvikle standardiserte og tilpassede forsikringsprodukter og tjenester som reflekterer klimarisiko, og som oppmuntrer til investeringer i forebyggende tiltak og tilpasninger.

Videre kan samarbeidet inkludere å utvikle innovative finansieringsmekanismer og økonomiske insentiver som belønner reduksjon av klimarisiko og bidrar til finansiering av klimatilpasning. Et eksempel på dette kan være grønne obligasjoner eller offentlig-privat partnerskap for klimatilpasningsprosjekter. Det kan også innebære å jobbe sammen med myndighetene for å utvikle reguleringer og standarder som adresserer klimarisiko og oppmuntrer til klimatilpasning.

Samarbeid på tvers av sektorer og interessegrupper er avgjørende for å adressere komplekse utfordringer knyttet til klimaendringer og klimatilpasning. Forsikrings- og finansbransjen spiller en viktig rolle i å håndtere økonomiske konsekvenser av klimaendringer, men dette må ses i sammenheng med behovet for bredere samarbeid og koordinering på tvers av samfunnssektorer og nivåer.

Det er også viktig å inkludere lokalsamfunn og enkeltindivider i klimatilpasningsprosessen, da de ofte er de mest berørte av klimaendringene. Ofte sitter disse på verdifull innsikt og erfaringer som kan bidra til mer effektive og målrettede tiltak. Dette kan innebære å utvikle og støtte lokale klimatilpasningsstrategier og prosjekter, samt å øke bevisstheten og engasjementet rundt klimaendringer og bærekraft i befolkningen.

Til syvende og sist er en helhetlig og koordinert tilnærming til klimatilpasning avgjørende for å sikre et bærekraftig og motstandsdyktig samfunn som kan møte utfordringene som klimaendringer medfører. Dette krever en betydelig innsats og samarbeid fra alle aktører og interessenter, der forsikrings- og finansbransjen er en viktig del av løsningen.

Dette innlegget ble først publisert i Cicero Markedsrapport Skadeforsikring. Nysgjerrig på våre rapporter? Ta kontakt Helene.walstad@cicero.no

Starten på en Sparebank 1-offensiv?

I slutten av april kom nyheten om at Sparebanken Sogn og Fjordane kjøper seg inn i SpareBank 1-alliansen. Etter en rekke fusjoner internt de siste årene, ekspanderes nå alliansen ved innlemmingen av en stor regionalbank. Er dette starten på en eksplosiv satsing fra landets største bankallianse?

Mange bevegelser i Sparebank 1

De siste årene har vært preget av store endringer i SpareBank 1-alliansen. Både i Sør- og Midt-Norge slås medlemsbankene sammen, mens en bank som SR-Bank ekspanderer med nye kontorer langs kysten fra Rogaland og til Oslo. Samtidig som det jobbes sammen for å skape gode systemer, rutiner, produkter og tjenester, kjemper medlemmene mot både eksterne og samarbeidende banker i jakten på kundene.

Det tydeligste bildet på at bankene ikke lenger vegrer seg for å bevege seg inn på hverandres områder finner man i hovedstaden. SpareBank 1 Østlandet har de siste årene fått besøk av både SR-Bank, Lom & Skjåk og Søre Sunnmøre.

Liten tilstedeværelse i Sogn og Fjordane

På tross av at SpareBank 1-banker både nord og sør for den gamle fylkesgrensen har vært på ekspansjonstokt de siste årene, har Sogn og Fjordane nærmest vært urørt. En ensom SMN-filial er alt som har vært tilgjengelig for innbyggerne.

Derfor kom det nok som lyn fra klar himmel for mange da regionens ledende bank valgte å kjøpe seg inn i alliansen de har evnet å holde på avstand. Når sjokket har lagt seg gir avgjørelsen umiddelbart langt mer mening. I en tid der det digitale og teknologiske utvikles i rekordfart, var antakeligvis risikoen, kostnaden og usikkerheten for stor til å satse videre som frittstående aktør i et konkurranseutsatt marked.

Når sjokket har lagt seg gir avgjørelsen umiddelbart langt mer mening

Reaksjoner som ventet

Som alltid når noen velger bort det lokale og nære til fordel for noe større, lot ikke reaksjonene vente på seg. Deler av lokalbefolkningen uttrykte som ventet bekymring for hvordan banken kan holde på det lokale og kjente, som har gjort at kundene har forblitt lojale. I en spørreundersøkelse i lokalavisen Firda svarer 49 prosent at de er godt fornøyde, mens 21 prosent har liten tro på at samarbeid er riktig vei å gå. I kommentarfeltene hos avisen og på Facebook, løftes kritiske spørsmål.

Vil tilbudet forverres og arbeidsplasser forsvinne? Eller vil kundene nå måtte bruke nettbanken på bokmål? Banken har allerede vært ute og roet ned bekymrede kunder, men mange vil nok følge banken med argusøyne i årene som kommer likevel. Denne typen reaksjoner var helt sikkert forventet, men historien har vist at de store byttetallene har en tendens til å utebli.

En kamp for tilværelsen

Som nevnt tidligere, så fremstår Sparebanken Sogn og Fjordanes beslutning klok om man ser det større bildet. Det kan fremstå paradoksalt at en bank som i fjor hadde et resultat på 779 millioner kroner før skatt føler seg utsatt, men de siste månedene har vist at ting skjer fort og at fremtiden er vanskelig å spå.

Samtidig som vi har sett bankkriser i store vestlige land, har teknologien tatt et kvantesprang med allmenngjøringen av kunstig intelligens. I tillegg til dette kreves det hele tiden mer av banker og finansinstitusjoner for å etterfølge et stadig mer komplisert regelverk, bidra til det grønne skiftet og sikre seg de riktige folkene.

Ikke noe av dette tilsier at Sparebanken Sogn og Fjordane ikke kunne klart seg på egenhånd også i fremtiden. Men det ville blitt stadig mer kostbart og mer utfordrende. Og bankbransjen ble ikke bygget på verken stor risikovilje og gambling – heldigvis.

Starten på noe større?

Tiden vil vise om SpareBank 1-alliansens valg om å slippe til en ny stor medlemsbank er en del av en større strategisk satsing. De siste årene har mange forventet at Sparebanken Sogn og Fjordane skulle bli en del av Sparebanken Vest, men den muligheten virker nå forsvunnet.

Det naturlige spørsmålet er om bankalliansen nå omringer Sparebanken Vest i et håp om enda et medlem i bankalliansen? De siste årene har Sparebanken Vest vist stor evne til nytenkning og innovasjon, og har satset modig på ekspansjon nordover fra sitt hovedsete i Bergen. Kombinert med sin posisjon i gamle Hordaland fylke gjør dette banken til et attraktivt mål. Muligens er det også plass til både Sparebanken Sør og Sparebanken Møre.

Som i denne omgang, vil kortene utvilsomt holdes tett til brystet fremover. Ingenting skal lekkes før alt er klart. Likevel er det fristende å se utviklingen fra SpareBank 1 Gruppen og CEO Sigurd Aune, sine øyne. Den planlagte innlemmelsen av Sparebanken Sogn og Fjordane fremstår som en stor seier, og har helt sikkert gitt mersmak.

Dette innlegget ble først publisert i Cicero Markedsrapport Bank. Nysgjerrig på våre rapporter? Ta kontakt Sivert.broll@cicero.no

Gjesteinnlegg: Vi må bli mer sirkulære

Visste du at norsk økonomi er beregnet til kun å være 2,4 prosent sirkulær. Det vil si at kun 2,4 prosent av de ressursene vi benytter i produksjon og forbruk i Norge gjenbrukes og går tilbake i kretsløpet. I Nederland er dette tallet 24,5 prosent.

Mer enn halvparten av de globale klimagassutslippene og mer enn 90 prosent av tapt biologisk mangfold skyldes ressursutvinning og bearbeiding av råmaterialer. Derfor er det så viktig å redusere vårt materialfotavtrykk.

Hva er aktuelle tiltak, og hva gjør vi i Gjensidige?

Både motor og eiendom er sentrale produktområder der vi jobber med å styrke andelen gjenbruk av materialer. Vi har hatt fokus på dette i mange år, og har vært tidlig ute blant forsikringsselskapene med å måle dette med eget klimaregnskap. Vi har satt konkrete mål for å redusere ressursbruk og presset mot naturen, og på den måten også redusere klimagassutslipp. Så langt har vi redusert klimautslipp knyttet til erstatning av skader med 11.000 tonn CO2-ekvivalenter, eller 26 prosent sammenlignet med 2019.

Argumentene for sirkulære løsninger er åpenbare. Når det først er brukt energi og materialer til å produsere en gjenstand, er det mer ressurs- miljø- og klimavennlig å gi denne gjenstanden et langt liv, enn å kaste den eller smelte den om.

Problemet er at gjenbruk, eller ombruk som man etter hvert kaller det, er svært arbeidskrevende, og arbeidskraft har en høy kostnad i vårt velstandssamfunn.

Dette henger delvis sammen med at verdikjedene for nye produkter er utviklet og strømlinjeformet gjennom 200 år. Effektiviteten for trelast og metaller, hele veien fra råvareutvinning til salg av ferdigvarer, er helt fabelaktig. Verdikjedene for ombruksmaterialer er til sammenligning lite utviklet.

Det har også sammenheng med at produsenter ikke fullt ut betaler for de kostnadene de påfører natur og klima. Disse kostnadene, som økonomer kaller eksternaliteter, bæres av samfunnet, og innebærer en subsidiering av råvareproduksjon.

I tillegg kommer holdninger. I de fleste tilfeller foretrekker vi lukten og følelsen av noe nytt, fremfor noe som andre har brukt før oss.

Men presset på sirkulære løsninger kommer både «nedenfra», fra stadig mer miljøbevisste forbrukere, og «ovenfra», ikke minst fra EU.

I skadeforsikring har vi de siste årene tatt grep for å motivere til mer reparasjon og bruk av eksisterende deler ved erstatning av bilskader. Dette arbeidet vil vi fortsette med full kraft, og vi er allerede kommet så langt at dette sparer oss og kundene for kostnader. Det er ikke lenger bare et spørsmål om «samfunnsansvar». Når det gjelder bygningsmaterialer har vi så vidt startet, og her er det et mye lengre lerret å bleke. Til gjengjeld er potensialet enormt. Bygg og anlegg genererer nær 2 millioner tonn avfall hvert år i Norge, og mye av dette er knyttet til våre erstatningssaker.

For å få fart på sirkulærøkonomien må vi jobbe med holdninger og forventninger i hele verdikjeden, og blant kundene. I tillegg må vi se på hvordan skatte- og avgiftssystemet kan øke konkurransekraften for sirkulære løsninger. Det enkleste er å be om avgiftsfritak for populære løsninger, men vær forberedt på at miljøavgifter og panteordninger også vil komme på menyen.

Dette leserinnlegget er skrevet av Geir Holmgren, og ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt Helene.walstad@cicero.no

Når forsikringene ryker

2022 ble for mange et utfordrende år. I nyhetsbildet har pandemi blitt byttet ut med krig, renter, strøm og økende grad av markedsuro. Dette har ført til strammere økonomi for veldig mange, og forsikringsselskapene merker nå en økning i oppsigelser.

Nytt år, nye muligheter?

Januar forbindes av mange som en frisk start på et nytt år. Nyttårsforsettene er for flere fortsatt intakt, men for en god del er starten på året mer utfordrende enn på lenge. Fjoråret sendte mange norske husholdninger ut på den økonomiske glattisen, og uten nevneverdige tegn til rask bedring er det mange som ser på 2023 med mer skrekk enn glede.

Uten hjelp fra politisk hold eller uforutsette hendelser i det geopolitiske bildet er dette den nye hverdagen for mange nordmenn. De neste årene vil sannsynligvis preges av mer usikre økonomiske tider, som igjen resulterer i endrede prioriteringer til hvordan man bruker sine penger. Dette har ført til en økning i oppsigelser av forsikringer, spesielt personforsikringer – ifølge flere forsikringsselskaper.

Paradoksalt

I trange økonomiske tider er det spesielt viktig å være forsikret, så det er et paradoks at forsikringer er noe av det som ryker når kundene skal spare. Derimot kan resonnementet til en viss grad forstås, da tanken om at «foreløpig har det ikke skjedd meg noe, så det går bra» forsterkes – en slags problemfokusert mestringsstrategi. Likevel er ikke prioriteringen helt rasjonell.

Scenario: Kunde får dårligere råd på grunn av trange økonomiske tider. Kunde har ikke selv personlig vært gjennom et skadeoppgjør og har ikke kjent nytten av forsikringsdekning på kroppen. Kunden bærer preg av en viss uvitenhet, og sier opp en viktig forsikring, som uføre eller innbo.

Vi tror de fleste kundene forstår at forsikringer gir en økonomisk trygghet, likevel er det mange som nå velger å si de opp.

Så skjer det uforutsette og kunden står uten forsikring. Hva skjer med den allerede trange økonomien nå?

Scenarioet ovenfor er bare ett av mange som illustrerer betydningen av forsikring. Vi tror de fleste kundene forstår at forsikringer gir en økonomisk trygghet, likevel er det mange som nå velger å si opp disse. Så hvordan skal forsikringsselskapene motvirke oppsigelsene fra desperate kunder?

Finnes det en løsning?

For det første er det tid for å øke bevissthet og kunnskap om forsikringer, der den enkleste måten å gjøre det på er gjennom kampanjer, reklamer og rådgivning. Det må settes lys på viktigheten av både person- og skadeforsikringer, og konsekvensene som kan oppstå.

Videre har vi i Cicero ved flere anledninger etterlyst mer proaktivitet fra selskapene, og situasjonen vi står i nå er en gylden mulighet for nettopp det.

Det er forståelig at selskapene ikke kan gå inn i hver enkelt kundeprofil og gjøre individuelle vurderinger, men et godt alternativ er å informere kunder om at de kan ta kontakt og se på dekninger med en rådgiver hvis ønskelig.

Et annet alternativ er å produsere mer oversiktlige og kortfattede dokumenter. I tråd med kravet om standardisert informasjonsdokument som ble innført for ett år siden har mange forbedret informasjonsdokumentene, men det gjenstår nok fortsatt elementer som kan forenkle det ytterligere. Her kan maskinlæring, kunstig intelligens og dataanalyse være effektive virkemidler for å oppnå bedre kundepleie på en kostnadseffektiv måte.

Samtidig er det nødvendig å se hvem som sier opp forsikringene. Er det kunder som er dobbelt dekket via arbeidsgiver og endelig tar tak? Sannsynligvis ikke, men i så fall vil årsaken være naturlig. Hittil er det opp mot en økning på ti prosent i oppsigelser fra kunder, samtidig som det er en like stor andel som lar være å betale regningen. Det er flest oppsigelser i alderen 20-29 år, som understøtter problemet med for lite innsikt om konsekvensene uten forsikring, og i alderen over 60 år, som understøtter tankegangen om at det har gått bra til nå, samtidig som mange kan ha mindre gjeld i pensjonsalder.

Det finnes dessverre ingen enkel løsning for å forhindre oppsigelser. Vi mener likevel at selskapene gjennom dialog med kundene både kan tilføre sårt tiltrengt kunnskap og hjelpe kundene som sitter og vurderer hvor de skal spare de nødvendige tusenlappene. Vi mener også at selskapene som har gjort behovsbaserte innsalg der de har snakket med kundene og tilpasset forsikringen deretter tjener på dette i dag. Her har kundene ikke bare produkter som er skreddersydd deres livssituasjon, men også bevissthet knyttet til dekningen og en trygghet om at forsikringene er til for deres beste. Da er veien til oppsigelse mye lengre.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt Helene.walstad@cicero.no

Nok et tøft år for fintech?

Fintech-selskapene har, med noen unntak, slitt stort med å oppnå sine målsetninger i det norske markedet. Hva må gjøres i 2023 og i årene etter for at den norske forbrukeren skal trykke disse nye selskapene til sine bryst?

PSD2-bølgen som aldri kom

Bakteppet for mange av dagens fintech-satsinger var de regulatoriske endringene som kom i betalingsdirektivet PSD2. Endelig skulle privatpersoner eie sin egen data, og i dette lå det en stor mulighet for en teknologisektor med erfaring innen kundesentriske og brukervennlige løsninger. De mest optimistiske spådde en finansnæring som var i ferd med å snus på hodet, og en banknæring som ville slite i kampen mot nye aktører.

Fem år etter direktivet ble innført så er det vanskelig å se de store sporene som PSD2 har satt på bransjen. Dette skyldes flere ting. Fintech-selskapene vil peke på at det nye regulatoriske rammeverket var for uklart, og at banker og andre finansinstitusjoner har utnyttet dette for å hindre at de ønskede effektene ble begrenset. De etablerte aktørene peker på egen evne til innovasjon og utvikling og det faktum at bransjen har både lojale og fornøyde kunder, samtidig som de nyter høy tillit blant forbrukerne. Ingen av dem taler usant.

Mange utfordringer

De færreste gode idéer har råd til å vente på et nytt betalingsdirektiv, så spillereglene for morgendagens satsinger vil forbli relativt uendret. For fintech-selskapene handler det derfor om å operere innenfor de mulighetsrommene som eksisterer. Men, selv om man ser forbi både konkurranse og det regulatoriske, så står de nye utfordrerne ovenfor store hindre som må overkommes.

En av dagens mest pressende utfordringer er mangelen på investeringer. Nedgangstider har en tendens til å skyve investeringer over i tryggere havner, og nyoppstartede teknologiselskaper med kapitalbehov blir dermed nedprioritert. Globalt har fintechsselskaper slitt voldsomt med å hente penger, og totalinvesteringen er nesten halvert fra 2021 til 2022. Dette går ut over selskaper med både gode og dårlige forretningsmodeller.

Samtidig ser vi at selskapene som får den nødvendige investeringer sliter med å få det nødvendige fotfeste som skaper lønnsomhet på sikt. Årsakene til dette er mange. I tillegg til tøff konkurranse, så har mange nye selskaper vanskeligheter med å etablere den nødvendige troverdigheten og tilliten hos forbrukerne.

Det er lett å bli betatt av Vipps sine løsninger, men det kan være greit å minnes på at selskapet, som anses som Norges største fintech-suksess, ble startet opp med et markedsføringsbudsjett som ingen selvstendige selskaper kan drømme om. Det kan godt hende at straksbetalingsløsningen hadde talt for seg selv på sikt, men man skal ikke undervurdere fordelene som kommer ved å få inn en solid brukermasse på et tidlig stadium.

Noen har lykkes, andre ikke

Det finnes flere selskaper i fintech-sfæren som, på tross av utfordringene, har gjort det godt det siste årene. En gjennomgang viser at det både er en rekke ulikheter, og noen klare likheter. En av årets klare vinnere, investeringsløsningen Kron, kom på banen i en tid der norske sparevaner var på en topp og egen pensjonskonto var på trappene. De etablerte seg raskt et rykte som en innovativ, brukervennlig og billig tjeneste, noe som var bakgrunnen for at de landet en samarbeidsavtale med Akademikerne.

En annen suksesshistorie kommer fra Dintero, som nylig hentet penger til en verdsettelse på en halv milliard. Med en integrerbar betalingsløsning har selskapet vist at gode løsninger også kan lykkes i et svært kompetitivt norsk betalingsmarked.

På den andre siden finner vi løsninger som ble spådd kjempesuksess, men som aldri nådde hverken ambisjoner eller potensiale. PNGR-satsingen, som ble avsluttet tidligere i år, er et klart bevis på at store investorer og en tilsynelatende god idé ikke gir noen garanti for suksess.

Hvem blir neste Vipps?

Leser man fintech-selskapenes uttalte ambisjoner, så er det ikke sjeldent at man kommer over begrepet «neste Vipps». Målet for nye selskaper, både innen finans og andre bransjer, er å bli allmeneie. For å oppnå dette kreves det riktige produkter og tjenester til riktig tid. Det handler om å forstå både de makroøkonomiske, teknologiske og sosiale driverne og hvordan disse påvirker sluttbrukernes behov og ønsker. Det samme gjelder for fintech-bransjen.

Mye tyder på at denne næringen også står overfor et tøft 2023, men vi håper likevel å se noen lysglimt også neste år. Vår forventning er at neste generasjons enhjørninger kommer fra gründere og idémenn som starter med å identifisere kundenes ønsker, og deretter bygger løsninger, produkter og tjenester som treffer.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no