Nok et tøft år for fintech?

Fintech-selskapene har, med noen unntak, slitt stort med å oppnå sine målsetninger i det norske markedet. Hva må gjøres i 2023 og i årene etter for at den norske forbrukeren skal trykke disse nye selskapene til sine bryst?

PSD2-bølgen som aldri kom

Bakteppet for mange av dagens fintech-satsinger var de regulatoriske endringene som kom i betalingsdirektivet PSD2. Endelig skulle privatpersoner eie sin egen data, og i dette lå det en stor mulighet for en teknologisektor med erfaring innen kundesentriske og brukervennlige løsninger. De mest optimistiske spådde en finansnæring som var i ferd med å snus på hodet, og en banknæring som ville slite i kampen mot nye aktører.

Fem år etter direktivet ble innført så er det vanskelig å se de store sporene som PSD2 har satt på bransjen. Dette skyldes flere ting. Fintech-selskapene vil peke på at det nye regulatoriske rammeverket var for uklart, og at banker og andre finansinstitusjoner har utnyttet dette for å hindre at de ønskede effektene ble begrenset. De etablerte aktørene peker på egen evne til innovasjon og utvikling og det faktum at bransjen har både lojale og fornøyde kunder, samtidig som de nyter høy tillit blant forbrukerne. Ingen av dem taler usant.

Mange utfordringer

De færreste gode idéer har råd til å vente på et nytt betalingsdirektiv, så spillereglene for morgendagens satsinger vil forbli relativt uendret. For fintech-selskapene handler det derfor om å operere innenfor de mulighetsrommene som eksisterer. Men, selv om man ser forbi både konkurranse og det regulatoriske, så står de nye utfordrerne ovenfor store hindre som må overkommes.

En av dagens mest pressende utfordringer er mangelen på investeringer. Nedgangstider har en tendens til å skyve investeringer over i tryggere havner, og nyoppstartede teknologiselskaper med kapitalbehov blir dermed nedprioritert. Globalt har fintechsselskaper slitt voldsomt med å hente penger, og totalinvesteringen er nesten halvert fra 2021 til 2022. Dette går ut over selskaper med både gode og dårlige forretningsmodeller.

Samtidig ser vi at selskapene som får den nødvendige investeringer sliter med å få det nødvendige fotfeste som skaper lønnsomhet på sikt. Årsakene til dette er mange. I tillegg til tøff konkurranse, så har mange nye selskaper vanskeligheter med å etablere den nødvendige troverdigheten og tilliten hos forbrukerne.

Det er lett å bli betatt av Vipps sine løsninger, men det kan være greit å minnes på at selskapet, som anses som Norges største fintech-suksess, ble startet opp med et markedsføringsbudsjett som ingen selvstendige selskaper kan drømme om. Det kan godt hende at straksbetalingsløsningen hadde talt for seg selv på sikt, men man skal ikke undervurdere fordelene som kommer ved å få inn en solid brukermasse på et tidlig stadium.

Noen har lykkes, andre ikke

Det finnes flere selskaper i fintech-sfæren som, på tross av utfordringene, har gjort det godt det siste årene. En gjennomgang viser at det både er en rekke ulikheter, og noen klare likheter. En av årets klare vinnere, investeringsløsningen Kron, kom på banen i en tid der norske sparevaner var på en topp og egen pensjonskonto var på trappene. De etablerte seg raskt et rykte som en innovativ, brukervennlig og billig tjeneste, noe som var bakgrunnen for at de landet en samarbeidsavtale med Akademikerne.

En annen suksesshistorie kommer fra Dintero, som nylig hentet penger til en verdsettelse på en halv milliard. Med en integrerbar betalingsløsning har selskapet vist at gode løsninger også kan lykkes i et svært kompetitivt norsk betalingsmarked.

På den andre siden finner vi løsninger som ble spådd kjempesuksess, men som aldri nådde hverken ambisjoner eller potensiale. PNGR-satsingen, som ble avsluttet tidligere i år, er et klart bevis på at store investorer og en tilsynelatende god idé ikke gir noen garanti for suksess.

Hvem blir neste Vipps?

Leser man fintech-selskapenes uttalte ambisjoner, så er det ikke sjeldent at man kommer over begrepet «neste Vipps». Målet for nye selskaper, både innen finans og andre bransjer, er å bli allmeneie. For å oppnå dette kreves det riktige produkter og tjenester til riktig tid. Det handler om å forstå både de makroøkonomiske, teknologiske og sosiale driverne og hvordan disse påvirker sluttbrukernes behov og ønsker. Det samme gjelder for fintech-bransjen.

Mye tyder på at denne næringen også står overfor et tøft 2023, men vi håper likevel å se noen lysglimt også neste år. Vår forventning er at neste generasjons enhjørninger kommer fra gründere og idémenn som starter med å identifisere kundenes ønsker, og deretter bygger løsninger, produkter og tjenester som treffer.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no

Bør bankene jakte rekorder i dårligere år?

Det er tøffe tider for mange, og med dagens prisnivå er det flere og flere som ser slutten på sparepengene. Det som mange hadde håp om at skulle bli en kortsiktig nedgang i økonomien virker å være langsiktig. Så hvordan kan bankene bevare kundenes tillit i dårlige år?

En ny hverdag for mange

Det siste året har sendt mange norske husholdninger ut på den økonomiske glattisen, og uten oppgang blir antallet stadig flere. Ringvirkningene fra pandemiårene og krigen i Ukraina dominerer verdensøkonomien, og Norges Banks prognoser tilsier at styringsrenten vil holdes rundt dagens nivå frem til 2026.

Uten uventet hjelp fra politisk hold eller uforutsette hendelser i det geopolitiske bilde er dette den nye hverdagen for nordmenn flest. De neste årene vil i stor grad preges av dårlig økonomi for store deler av landet, som igjen vil resultere i endrede prioriteringer når det kommer til hvordan man bruker pengene.

Svært få bytter bank

I spørreundersøkelser svarer bankkundene at den viktigste faktoren til bankbytte er pris. Basert på dette er det naturlig å forvente at økte forskjeller i boliglånet vil drive flere til å se seg om etter alternativer. Etter nesten et år med økte renter på boliglån, og større sprik i tilbudene, har vi til gode å se at denne forventningen har blitt møtt.

Mye av årsaken er tilliten norske banker nyter som resulterer i at mange er villige til å betale ekstra kroner i rentekostnad for å bevare et godt kundeforhold. Denne tilliten og troverdigheten kan være skjør, og oppleves det som at bankene ikke spiller på lag med kunden forsvinner godviljen raskt.

Mange tiltak som kan gjennomføres

Mange banker har allerede tilpasset seg den økonomiske nedgangsperioden og endret både interne rutiner og kommunikasjonen ut til kunde. En titt innom bankenes nettsider viser klart at det er gjort endringer for å vektlegge hjelp og rådgivning i større grad enn bankenes finansielle produkter og tjenester. Dette er både i tråd med bankenes samfunnsansvar og det som er strategisk fornuftig.

Fremover vil vi helt sikkert se enda flere tjenester rettet mot kunder i vanskelige situasjoner. Vi forventer å se flere behovsbaserte løsninger, samt at det tas et større ansvar for økonomisk kursing og opplæring. Dette kan bidra til å bevare tilliten, men er det nok?

Er rekordoverskudd nødvendig?

Dette spørsmålet er nok ikke på agendaen hos styrene i mange norske banker. Banker flest har en rekke eiere og svarer til langt flere interessenter enn deres kunder, og gode resultater er viktig for å vise både soliditet og skape verdi for eiere og stiftelser. Dette er forståelig, og kanskje er det ingen vei utenom.

Likevel stiller vi spørsmålet. For kunder som betaler stadig mer for boliglånet, så etterlater gjentatte avisoverskrifter om rekordoverskudd en dårlig smak i munn. Rentenettoen vokser i takt med at nordmenn betaler livsoppholdet med kredittkortet.

Så hva hadde skjedd om en eller flere norske banker valgte en annen tilnærming? Det fremstår nesten som en umulighet, men vi har vanskelig for å se annet enn en massiv hyllest til en bank som hadde satt et tak for egen fortjeneste og benyttet mer av inntjeningen på tiltak rettet mot kundene som trenger det. Om pengene går til mat, julegaver, gebyrfrihet, lavere renter, ekstra ressurser eller direkte utbetalinger spiller mindre rolle, men dette vil være et slag for kundene og mot ulikhetene i samfunnet.

Vi tror slike tiltak både ville gitt en enorm tillitsvekst og et moralsk løft blant bankansatte. Det er tøft å være rådgiver i svake tider, og dette ville vært en sårt tiltrengt gladmelding.

Juleferien er over, og det meste tyder på at de neste månedene byr på de samme utfordringene. Kundene vil igjen se til bankene som en hjelper og støttespiller, som de gjorde under pandemien og igjen når inflasjonsbølgen kom. Bank er bedrift, men tillitsaspektet og samfunnsbidraget skiller likevel bransjen fra mange andre næringer. Det tror vi både kunder, lokalsamfunn og ansatte føler på. De neste årene vil vise om bankene evner å forvalte og beholde tilliten de har bygget gjennom de gode årene.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no

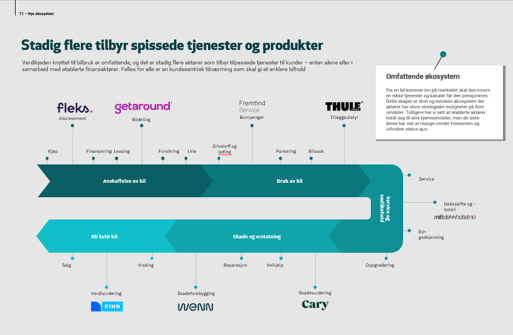

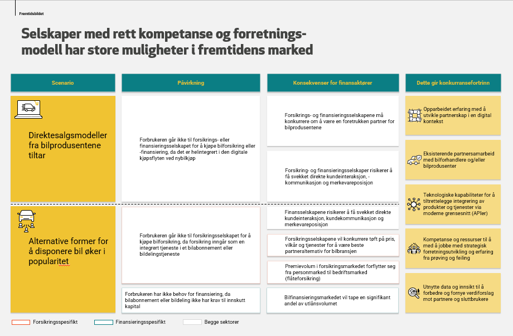

Cicero Under lupen: Mobilitet og finans

Vi i Cicero Consulting er lidenskapelig opptatt av fremtidens finansbransje, og har den siste tiden jobbet med en trendrapport som tar for seg mobilitetsutviklingen sett fra et finansbransjeperspektiv. Mer presist fra et skadeforsikrings- og finansieringsperspektiv. Rapporten er utarbeidet med utgangspunkt i flere samtaler med nøkkelpersoner fra bransjen, i tillegg til vår kontinuerlige overvåkning av markedet.

Rapporten går i dybden på fire megatrender vi mener vil påvirke utviklingen fremover. Samtidig tar rapporten for seg to ulike fremtidsscenarioer som vil legge klare føringer for hvilke posisjoner finansbransjen kan ta i mobilitetsmarkedet.

Allerede nå kan man se konturene av påvirkningen morgendagens mobilitetsmarked vil ha på forsikrings- og finansieringsselskaper. Direktesalgsmodeller fra bilprodusentene, og nye fremvoksende former for å disponere bil vil ha særlig stor innvirkning på hvordan bilforsikring og bilfinansiering distribueres i fremtiden.

Dagens markeder vil ikke dø ut, men et skifte mot nye og annerledes løsninger er allerede i gang. Hvor fort denne utviklingen vil gå og omfanget avhenger av de etablerte selskapenes tilpasningsevne og innrykket av innovative og suksessfulle utfordrere. Men endringer er på vei!

Vi har ikke laget denne rapporten fordi vi sitter på alle svarene. Men fordi vi tror du er opptatt av det samme som oss og at du dermed vil være med å berike debatten. Derfor har vi også intervjuet representanter fra flere selskaper som har tatt ulike strategiske grep. Du finner case studier fra Møller Mobility Services, DNB, Polestar, Fremtind med flere i rapportens ulike kapitler.

Vekker dette din nysgjerrighet? For mer informasjon og tilbud på komplett rapport, ta kontakt med Helene Walstad: Helene.walstad@cicero.no

Et tilbakeblikk på 2022

2022 kan på alle måter oppsummeres som veldig innholdsrikt, enten vi velger å la bank og forsikringsbrillene være av eller på. Selv om pandemien har sluppet taket og mye har gått tilbake til normalen så har også året vist oss hvor sårbart trygghet og fred kan være, selv om dette er noe mange tar for gitt. Med håp om at 2023 blir året der alt blir mye bedre, ønsker vi å oppsummere noen av våre høydepunkter fra året som har gått.

- Totalt har vi produsert og distribuert 53 innsiktsrapporter om utviklingen innen bank og skadeforsikringsmarkedet

- Publisert en dybderapport om mobilitetsutviklingen fra et finansperspektiv

- Produsert 11 podcastepisoder (link)

- Hatt flere kommentarer i Shifter og Finanswatch (Link)

- Vi har lansert nye hjemmesider (link)

- Holdt 20+ foredrag om sentrale utviklingstrekk innen bank og finans for våre kunder og bransjen

- Rådgitt våre kunder i sin digitaliseringsreise og bidratt til å utforske nye forretningsmuligheter

Vår ambisjon for 2023 er å ta en tydeligere posisjon i utviklingen av norsk bank og forsikringsbransje. Gjennom prosjekter, møter og podcaster har vi møtt mange dyktige representanter for norsk bank og forsikringsbransje. Sammen med morselskapet vårt Itera skal vi fortsatt jobbe for å spre innsikt om bransjen og samtidig bistå våre kunder i å være en tilrettelegger til fremtidig utvikling og vekst. Vi ser på 2023 som året der mulighetene er flere enn utfordringene, og gleder oss til å ta fatt på det etter jul og nyttår.

Vi ønsker deg en herlig julefeiring og alt det beste for det nye året!

Julehilsen fra oss i Cicero Consulting.

Finansrådgiver og psykolog?

Bank2 har den siste tiden slått et slag for psykisk helse som et fokusområde for norske banker. Vi mener det er en nobel tanke, men at bankene dessverre er langt unna å besitte den nødvendige kompetansen for å imøtekomme dette ønsket.

Psykisk helse er et økende problem

Når man ser på det norske samfunnet og dagens utvikling, så er det lett å forstå hvor bekymringene til Bank2 kommer fra. Stadig flere sliter med utfordringer knyttet til psykisk helse, og dårlig økonomi identifiseres som en av de viktigste årsakene blant de som har det vanskelig. Tar man utgangspunkt i dette, så fremstår det klart at bankene har en mulighet til å hjelpe.

Sammenhengen mellom psykisk helse, gjeld og personlig økonomi er klar. Vi mener likevel det bør være tydelige rollefordelinger og at det ikke kan forventes at rådgiverne i bankene kan hjelpe kundene med psykisk helse på annen måte enn å yte kompetent rådgivning knyttet til gjeld og personlig økonomi.

Viktig å forstå begrensningene

For selv om bankrådgiverne kan identifisere kunder som sliter med økonomien, er det langt derfra til å være en tilstrekkelig partner når det kommer til håndtering av psykologiske utfordringer som angst og depresjon.

Bank2 ønsker å spille en viktigere rolle, og legger grunnlaget for dette gjennom opplæring av sine ansatte. Vi tar av oss hatten. Men det er viktig å forstå begrensningene av en slik opplæring og ha ydmykhet for at man er milevis unna psykologer og annet helsepersonell som har teoretisk og praktisk erfaring med disse temaene. Vi gir tommel opp for at banken kan være proaktive med kunder de mistenker har det vanskelig, men så må stafettpinnen sendes videre.

Lange køer og kompetansemangel

Sannheten er at det eksisterer problemer som krever langt større virkemidler for å løses, og som bankene i liten grad kan bidra til å få bukt med. Norge sliter med lange køer knyttet til psykisk helse, studier viser at yngre får det stadig tøffere og prognosene viser at det vil være mangel på psykologer og annen relevant arbeidskraft i årene som kommer.

Mangelen på kapasitet og riktige kompetanse er også en viktig årsak til at vi er uenige med blant annet Forbrukerrådet som ønsker å holde banker og finansinstitusjoner ansvarlige i større grad. Det er riktig å velge disse institusjonene for å bekjempe økonomisk kriminalitet, hvitvasking og terrorfinansiering, fordi det er på disse temaene bankene har ekspertisen sin. Å legge ansvar for nasjonens mentale helse hos bankene mener vi ville vært en skivebom.

Bidra gjerne, men tråkk varsomt

På tross av at det, sier vi ikke at bankene skal la være å bidra. Vi applauderer banker som er villig til å gjøre en innsats, og dette er på ingen måte en oppfordring til å legge alle planer som kan hjelpe på is og strekke hendene i været. En sjekkliste for å kartlegge hvilke kunder som potensielt har problemer eller hvordan bankene skal håndtere disse kundene tror vi er et godt sted å starte, men deretter må noen andre enn banken overta. Med sammenhengen mellom psykisk helse, gjeld og personlig økonomi i bakhodet så er det åpenbart at bankene har en viktig rolle i å løse dette, men det er viktig å se begrensningene i hva bankene faktisk kan hjelpe til med.

Vi applauderer at temaet får mer oppmerksomhet, og tror dette er et viktig skritt i å belyse et veldig viktig område. Vi håper likevel det utøves varsomhet og ydmykhet i møte med seriøse temaer som banker flest ikke har tilstrekkelig kompetanse om, og at problemet løftes høyere opp i jakt på en bærekraftig løsning.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no

Proaktivt å være føre-var

Norske forsikringsselskaper leverer knallresultater år etter år. Med høy lojalitet blant kunder og lite innsyn i prismodeller har selskapene en situasjon mange aktører i andre bransjer bare kan drømme om. Nye aktører med fokus på transparens kan bidra til økt press på de etablerte, og hvis ikke er de juridiske prosessene i EU allerede i gang for å sikre «rettferdig» prising.

Lojalitet koster i det europeiske forsikrings-markedet

Prising av forsikring skal reflektere risiko, og helst kun det. Derfor er det en uting at undersøkelser i en rekke europeiske land har avslørt at lojale kunder straffes med dyrere forsikringer. Fenomenet, som har fått navnet «price walking» eksisterer innen flere bransjer, og har blitt løftet opp som et fokusområde hos den europeiske forsikringsmyndigheten – EIOPA. De omtaler dette som en form for pris-diskriminering ettersom prisforskjellene ikke kan forklares med ulikheter i risiko. EIOPA har derfor indikert større oppmerksomhet mot praksisen med sikte på å styrke forbrukerbeskyttelsen ved å forhindre urettferdig behandling av kunder. Og i Storbritannia og Irland er det nå innført tiltak ved å forby slik prisdiskriminering.

Betydning for det norske markedet?

Uten at praksisen er påvist i det norske forsikringsmarkedet, er vi villige til å påstå at det også i Norge lønner seg å bytte, eller i det minste true med å bytte, forsikringsselskap med jevne mellomrom. Erfaringsmessig så er det ofte rom å gå på, men prisavslag gis sjelden uten en grad av egeninnsats fra kundene.

Prismodellene til forsikringsselskapene er komplekse, og prisingen gjøres med noen få unntak på individuelt grunnlag. Dette har noen fordeler, men også en klar bakside for kundenes del. Der hvor sammenligning av priser har blitt svært enkelt for majoriteten av innkjøp som gjøres, forblir forsikringer vanskelig å sammenligne – og det er helt naturlig. Likevel så er det definitivt rom for forbedring og økt transparens knyttet til prising i bransjen.

Dette vil gi kunder som betaler uforholdsmessig mye anledning til å ta grep.

På nett kan det leses hundrevis av kundeomtaler om forsikringsselskaper som bemerker nettopp grunnmuren i prisvanding – premier som bare blir dyrere og dyrere til tross for at man er lojale kunder uten skadesaker. Fra et kundeperspektiv eksisterer det i minste fall en oppfatning om praksisen også eksisterer i Norge.

Trekker vi paralleller til bankbransjen, så kan vi se mulighetsrommet åpenhet skaper. Når tusenvis av nordmenn velger å søke seg lån i Bulder Bank er det fordi de vet nøyaktig hvilken rente som tilbys allerede før søknaden er påbegynt.

Venter alle på et lovverk?

I Storbritannia og Irland er det allerede innført et lovverk for å bli kvitt prisdiskriminering av lojale forsikringskunder. Når det også i EU jobbes med lignende lovverk, så er det naturlig at vi også i Norge vil se regelendringer i fremtiden med pristransparens og rettferdighet som formål.

Et nytt lovverk medfølger både muligheter og utfordringer for forsikringsselskapene. For selskaper som er føre-var, er det fremdeles god tid til å være et foregangseksempel og bruke åpenhet og rettferdig prising som et konkurransefortrinn. Dette vil bidra til å skape en sterkere langsiktig kundetillit, tiltrekke nye kunder og styrke merkevaren. Det motsatte, å avvente til et nytt lovverk trer i kraft, vil innebære risiko for omdømmet og redusert kundetillit, samtidig som gapet mot fremtidige regulatoriske endringer kan bli større.

Alt i alt koker dette ned til et valg for forsikringsselskapene som føler seg truffet. Er lønnsomhet viktigere enn rettferdig kundebehandling? Vi mistenker at lønnsomhet vil være svaret på både kort og langt sikt, i alle fall så lenge det ikke er konkurrenter eller myndigheter som setter dette høyere på agendaen. Inntil det skjer er det mye som tyder på at det blir kundenes ansvar å sørge for at prisene samsvarer med den risikoen de representerer.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt Helene.walstad@cicero.no

Bitcoin, blokkjedeteknologi og nye smarte penger

Kryptovaluta og blokkjedeteknologi er for mange noe av det mest spennende å jobbe med for tiden. Det er teknologier i rivende utvikling og skal man følge med i timen må det brukes flere timer daglig for å holdes oppdatert. Nettopp det har ekspert Lasse Meholm gjort i flere år, og vi i Cicero og Itera inviterte han inn til oss for å øke kompetansen – noe vi trygt gjorde.

Lasse Meholm jobber i dag som konsulent for Norges Bank med å teste ut ulike teknologier for digitale sentralbankpenger i Norges Bank. Som noen av de første i verden har Norges Bank utviklet en prototype på infrastruktur basert på Hyperledger Besu-teknologi.

Fremtidens penger?

Meholm ga oss en innføring i Bitcoin og hva kryptovaluta er og hvordan det fungerer sammenlignet med hvordan kontopenger skapes. Deretter gikk han dypere inn i blokkjedeteknologien og forklarte hvordan coins “hashes” før de sendes direkte til mottaker, i stedet for å gå gjennom alle tradisjonelle mellomledd. Meholm innførte oss også på en nyere blokkjedeteknologi som kalles DLT (Distributed Ledger Technology) som har en mye høyere transaksjonshastighet enn bitcoin. Det ble forklart de ulike token; security token, utility token, payment token og non fungible token (NFT). Til slutt fortalte Meholm om alt det spennende sentralbankene verden over har gjort og gjør, og mest interessant i forhold til Norges Bank. Norges Bank har utviklet Digitale sentralbankpenger som de stadig jobber med og videreutvikler. Hva som skjer i fremtiden vet vi ikke, men Norges Bank har bestemt seg for å følge med i timen.

Om Lasse Meholm:

Lasse Meholm har bakgrunn som dataingeniør og har en bachelor i internasjonal finans. Han har i tillegg studier ved Oxford Saïd Business School og MIT Sloan School of Management. Han har vært ansvarlig for digitale aktiva, kryptospørsmål og blokkjedeteknologi i Nordea, DNB og sist i advokatselskapet EY Tax & Law.

Den norske bankkunden i et nøtteskall

Årlig publiserer EPSI sin bransjestudie av hvilke banker som har de mest fornøyde kundene. Interessant lesning for hele bransjen og igjen er det Sbanken som går av med seieren – gratulerer med det! Ser vi dypere i studien står det mye om kundenes preferanser til bank og hva de setter pris på og ikke. I et forsøk på å oppsummere denne innsikten og supplere dette med våre perspektiver ønsker vi å beskrive den norske bankkunden – i et nøtteskall.

For lat til å bytte bank?

De siste årene har mellom åtte og ti prosent oppgitt at de har bytte bank ifølge ulike kundeundersøkelser. Ifølge EPSIs bransjestudie svarer kun tre prosent at de har byttet bank i løpet av det siste året. Har kundene plutselig blitt mer lojale, eller har latskapen nådd nye nivåer? For selv om mange kunder er godt fornøyd, så er den gjennomsnittlige kunden bare helt passe fornøyd med egen bank. I vår bok burde dette være mer enn nok til å vurdere andre banker, men den gang ei.

EPSI-undersøkelsen peker blant annet på at bankbytte for mange kunder er usikkert, og at kundene er usikre på om det er verdt bryet. Vi tror dette oppsummerer mange kunders tanker om et mulig bankbytte. Med unntak av et pent regneeksempel som viser hva kunden sparer på boliglånet ved å bytte bank, så mener vi bankene er for dårlige til å synliggjøre hvilke gevinster som ligger i et bankbytte for kunden. Dette vil variere mellom gode digitale løsninger til at den nye banken støtter det lokale fotballaget, noe som gjør det krevende for rådgiverne å vite hvilke argument som biter på hvilke kunder.

Vi mener ikke at kundene er for late til å bytte bank, men at mange banker ikke gjør det fristende nok å bytte bank.

Renter er viktig

Som alltid trekkes renter frem som viktigste bytteårsak i ulike kundeundersøkelser. EPSI-undersøkelsen påpeker blant annet at konkurransedyktige betingelser har fått økt betydning, og at kundene følger ekstra godt med når det er hyppige renteendringer. Vi bruker ikke mer tid på å stadfeste at renter er og blir viktig for kunder flest, men slår heller et slag for hvordan bankene oppfører seg i tider med mange renteendringer.

Hver tredje kunde mener at renteendringer kan kommuniseres på en langt bedre måte. Vi er enige med den ene tredjedelen, og slår gjerne et slag for at banker flest blir bedre på denne type kommunikasjon. Spesielt i tider der boliglånsrenten nå er doblet, og på sikt kan triples, så påvirker dette kunder flest på en negativ måte. At mange kunder flest bare mottar et brev i postkassen i mobilbanken mener vi ikke er nok. For det første tror vi at postkassen i mobilbanken er noe av det siste kundene har lyst til å bruke tiden sin på, ergo er det mange som ikke engang får med seg renteendringene. For det andre burde opplysningene kundene får sammen med dette være på et helt annet nivå. Hva vil de økte kostnadene si for kunden? Er det forventet flere renteendringer i tiden som kommer? Hva kan kunden gjøre for å forberede seg på dette?

Og nei, det holder ikke med et generisk nyhetsbrev fra en makroøkonom som sier at renten skal dobles, dette må være mer personlig og skreddersydd den enkelte kunde. Gevinstene tror vi vil være langt mer fornøyde kunder. Det er mulig banken mister noen kunder som oppdager at de har langt høyere rente enn de burde hatt, men alt i alt tror vi banker flest ville sittet styrket igjen.

Den digitale kunden

Det er vanskelig å beskrive en norsk bankkunde i 2022 uten å nevne det digitale. Ifølge undersøkelsen liker nordmenn automatiserte, raske og intuitive løsninger. Mens alt som er tidkrevende, manuelt og byråkratisk irriterer. Vi stiller oss helt bak denne beskrivelsen. Vi tror heller ikke kunder flest hverken forventer eller forlanger at banken leverer nye tjenester som kategorisering av utgifter eller abonnementshåndtering. Men alle enkle bankoppgaver bør kunne løses digitalt, og det bør nærmest være idiotsikkert å utføre disse.

Det snakkes mye om pris som viktigste bytteårsak. Vi er enige i at pris som oftest er utløsende årsak til at kundene bytter bank. Men for mange kunder mener vi at lite brukervennlige eller i verste fall fravær av digitale tjenester er medvirkende årsaker til at kundene vurderer å bytte bank. Om dette er nedetid i nettbanken, at kundeservice kun kan nås på telefon eller en digital løsning som ikke fungerer varierer nok. I mangel av et bedre norsk ord så snakkes det om “liquid expectations”.

Kundeopplevelser er flytende på tvers av bransjer, og hver gang kunden engasjerer seg med et produkt eller tjeneste, så forventer kundene en positiv og sømløs opplevelse. Hvis bankenes digitale tjenester er lite brukervennlige, eller i verste fall ikke eksisterer, så er dette dårlige kundeopplevelser som for mange kunder vil være grobunn for et mulig bankbytte.

I pose og sekk

Ikke nok med at den norske bankkunden er heldigital på mange områder, så ønsker mange kunder også noen å snakke med når de skal kjøpe bolig, spare til pensjon eller de skal skille seg. For mange kunder er det et sannhetens øyeblikk når disse viktige livshendelsene oppstår og banken er en sentral part i en løsning. Om banken lykkes bygges tillit, lojalitet og renommé. Om kunden ikke er fornøyd blir dette ødelagt, og for mange kunder for godt.

Det tar gjerne lang tid å bygge en god kunderelasjon, men det er ufattelig enkelt å ødelegge dette. Det er derfor dårlig nytt at kundene sier det har blitt mer krevende å kontakte banken det siste året. I en tid der manges privatøkonomi gjennomgår en syretest bør alle banker tilstrebe å være tilgjengelig for kundene sine. De som lykkes best, ifølge undersøkelsen, er bankene som har funnet gode og enkle løsninger både på det digitale, og i det å gjøre seg tilgjengelig når kunden har behov for det.

Dette bør bankene gjøre

Vi mistenker at mange banker blir for opptatt av å selge egne produkter og tjenester, at de glemmer kunden på veien. Vi tør påstå at ingen kunder syns bankprodukter er særlig morsomt eller interessant, men at interessen ligger i mulighetene disse produktene og tjenestene gir. Ved å sette kunden i fokus og stille seg spørsmålene: hva skal vi være for kundene våre, og hvorfor skal kundene velge oss fremfor andre banker? tror vi mange banker får svaret på hva de faktisk skal være best på og skille seg ut med.

I en jungel av banker er vi redd både banker og kunder ser seg litt blinde på all praten om renter og boliglån, men sannheten er langt mer sammensatt og kompleks. Selv om alle bankkunder har fellestrekk så kommer de også i et bredt spekter av personer. Mens noen stadig jakter best rente, er det kunder som først og fremst vil ha en bank med åpne dører der de kan slå av en prat og få kompetent rådgivning.

De fleste elementene fra EPSIs undersøkelser er nyttig innsikt som alle banker bør ta inn over seg. Gjort riktig både tror og håper vi at banken klarer å skille seg

tydeligere ut i denne jungelen av banker. Selvfølgelig er veien mye lengre enn et spørsmål og litt kundeinnsikt, men det er en god start. Man trenger ikke være rakettforsker for å se at antall banker i Norge vil fortsette å falle i tiden som kommer. Enten du heter Gildeskål Sparebank eller DNB så er du langt bedre skodd for fremtiden om du finner ut hvem du er og hva du faktisk skal hjelpe kundene med – det å snakke mer med kundene mener vi er et vitalt sted å starte!

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no

Storebrand på offensiven

Mens sparemarkedet er i ferd med å kjøle seg litt ned etter to rekordår har Storebrand åpnet lommeboken for å styrke egen satsing. Er målet dominans innen pensjonssparing, eller vil de gå for gull innen flere spareformer?

To store oppkjøp

Det finnes flere måter for bedrifter å vokse på, og en av de mest effektive er å kjøpe aktører som har produkter, løsninger eller kapabiliteter som komplimenterer og beriker selskapets egne. Det er nettopp dette Storebrand gjør når de velger å investere 400 millioner kroner for å overta Krons navn, plattform og portefølje.

En enkel og oversiktlig spareapp, kombinert med en viktig samarbeidsavtale med Akademikerne, har gjort Kron til en raskt voksende og særdeles spennende aktør innen pensjons- og fondssparingsmarkedet. For et relativt nytt og ukjent selskap, så kan Kron vise til vanvittige imponerende tall innen pensjonsmarkedet. Halvannet år etter egen pensjonskonto ble introdusert er utfordreren valgt av nesten 14 prosent av nordmenn som har gått vekk fra bedriftsavtalene. Til sammenligning velger under 5 prosent Storebrand.

Samtidig er ikke dette Storebrands eneste store investering det siste året. Tidligere i år brukte selskapet i overkant av to milliarder kroner for å overta Danica Pensjonsforsikring og deres massive pensjonsportefølje. Dette viser at selskapet satser tungt og jakter både bedrifts- og private avtaler for innskuddspensjonen.

Hva har Kron lykkes med?

Det har blitt snakket mye om norsk fintech, og det er stadig fokus på de manglende suksessene eller selskap som ikke klarte seg. Det er derfor svært gledelig å se Kron lykkes på denne måten. Ikke bare selges selskapet for noe som må være norgesrekord for en norsk fintech, men merkevaren skal fortsatt brukes og vi regner med at Storebrand vil finne mye inspirasjon i Krons arbeid.

Vi er forsiktige med å legge for mye i tilbakemeldinger i App Store og Google Play. Det er likevel interessant å gå gjennom tilbakemeldinger fra kundene. God og tilgjengelig kundeservice, et språk som alle forstår og en enkel og forståelig app er gjengangere i kommentarfeltet.

I motsetning til mange banker og finansforetak er det tydelig at Kron har satt kunden i fokus når de har utviklet appen.

Med et utenfra og inn-perspektiv har de ikke bare klart å gjøre fond- og pensjonssparing enkelt, men de har lykkes med å gjøre dette heldigitalt. Det er nok ikke tilfeldig at de uoffisielt har den best rangert bank eller spareappen i App Store og Google Play.

Ser vi starten på noe større?

Det er enkelt å se på Storebrands to nyeste oppkjøp og tenke at dette er en av landets store pensjons- og forsikringsaktører som sementerer sin posisjon i et marked der de allerede er godt posisjonert. Samtidig er det lov å håpe på mer.

Med Kron så får man også en brukervennlig og transparent tjeneste for fondsinvestering som er optimalisert for mobiltelefonen. I tillegg til dette er Storebrand allerede inne på eiersiden i det svenske fintech-selskapet Dreams, som i likhet med Kron har en spareapp som kundene ser ut til å ha trykket til sine bryst.

Fremtiden vil vise hvordan satsingen utenfor pensjon vil se ut, men det er ingen tvil om at kombinasjonen av gode, tekniske løsninger for sparing og en ressurssterk eier som Storebrand, er spennende å følge med på. Ønsket fra oss i Cicero er et uredd Storebrand som nå hopper inn i sparekampen med begge beinene, og virkelig skaper litt furore. Det gagner både bransjen og forbrukerne.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no

Når løsningen kommer før problemet

BankID på mobil går mot slutten og skal erstattes med nye, appbaserte løsninger i tiden fremover. Årsaken er at Norge i fremtiden vil bevege oss bort fra SIM-kort. Men er det virkelig nødvendig med en overgang allerede nå?

SIM-kort forsvinner ikke over natten

Argumentasjonen for endringen er vanskelig å motsi. Det meste tyder på at SIM-kortet vil forsvinne på lang sikt, og det er derfor nødvendig å se på løsninger som gir fortsatt tilgang til BankID gjennom mobiltelefonen. Det som er vanskeligere å forstå er hastverket med å gå vekk fra dagens løsning.

Sannheten er at det fremdeles ikke er utbredt med mobiltelefoner uten SIM-kort, og det er få indikasjoner på at dette vil endre seg over natten. Det har i en årrekke versert rykter om iPhone-modeller uten rom for SIM-kort, men at dette vil være forbeholdt markeder der eSIM-bruken er særlig utbredt. Og på tross av at landets største mobiloperatører ikke har løsning for BankID på mobil via eSIM enda, har Ice allerede vist at det er teknisk gjennomførbart gjennom sin NiceMobil-satsing.

Ja takk, begge deler

For kundenes del så er det nyttig med en omstillingsperiode, og dette oppnår man ved å begynne prosessen tidlig. Likevel så fremstår det merkverdig at man har et så stort hastverk med å skrote en løsning som oppleves som både sømløs og mer effektiv enn erstatningen. Det skal nevnes at BankID har varslet forbedringer av appen i løpet av høsten, og at dette kan bidra til økt tilfredshet og bedre mottakelse blant de som tvangsflyttes utover året.

Vi ser likevel ingen grunn til at disse løsningene ikke kan operere simultant over en lengre periode.

Både bankene og kundene er bedre tjent med at transformasjonen skjer i et naturlig tempo der utbredelsen av mobiltelefoner uten SIM-kort i får drive overgangen til den nye løsningen. Dette tillater også forbrukerne å vente med å gå over til løsningen er testet og optimalisert for forskjellige telefoner og operativsystem.

Dette gir også bankene tid for å finne bedre løsninger for alle nordmenn som ikke bruker smarttelefon, og som dermed kastes tilbake til kodebrikken.

Avslutning kan utsettes

Når alt kommer til alt så kan dette fremdeles bli realiteten. BankID har varslet at starten på slutten av BankID på mobil vil være høsten 2022, men har vært forsiktige med å sette en endelig sluttdato. Det er ikke lengre mulig å bestille BankID på Mobil, men det er fremdeles mulig at kundene som reagerte med skrekk da de så nyheten kan benytte den gamle løsningen en god stund til. Det virker best for alle.

Dette innlegget ble først publisert i Cicero Markedsrapport. Nysgjerrig på våre rapporter? Ta kontakt petter.solerod@cicero.no